En cette fin d’année, nous vous proposons de retrouver une sélection du meilleur de 2009

La crise économique actuelle se caractérise au niveau mondial par une brutalité et une rapidité inédites depuis maintenant la seconde guerre mondiale. Dans ce contexte, on entend beaucoup parler de plans de relance et de politique monétaire accommodante (c’est-à-dire de baisse de taux ou d’injection de liquidité). Dans ce déluge de milliards d’euro, on peut quand même se demander si tout cela a bien un sens. Est-ce que c’est réellement utile ?

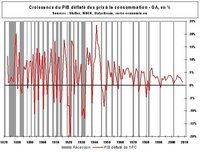

Le graphique ci-contre donne une illustration assez convaincante. En effet, il reprend sur une très longue période le taux de croissance annuelle aux Etats-Unis (enfin une approximation via l’évolution du PIB nominal déflaté des prix à la consommation) depuis 1870. La ligne est la croissance et les zones grisées représentent les périodes de récessions. Pour la petite histoire, les récessions économiques américaines sont datées par un bureau spécialement dédié (NBER) qui prend en compte plusieurs éléments (chômage, revenus des ménages PIB…) pour déterminer les périodes concernées.

On s’aperçoit de plusieurs choses :

- d’abord, les récessions ne sont finalement pas si inédites que ça, en tout cas au regard de l’histoire. Alors les grandes discussions sur la fin du capitalisme et sa nécessaire refondation…

- ensuite, la crise des années 1930 (Grande Dépression) a effacé de la mémoire celle des années 1870 (Grande Déflation) ;

- mais, premier point à retenir, avant les années 30, les variations de la croissance étaient bien plus extrêmes. Les récessions arrivaient tous les 3 ans en moyenne. Elles étaient profondes et plus longues (trois récessions de plus de 3 ½ ans) et enfin systématiquement liées à des déflations ;

- enfin, deuxième point à retenir, à partir de 1933, les variations macroéconomiques ont été « lissées ». Les récessions sont moins fréquentes (tous les 7 ans en moyenne), moins longues et moins douloureuses.

Ce lissage provient principalement de la prise de conscience de la part des pouvoirs publics de la nécessité de stabiliser l’économie. Les politiques monétaires et budgétaires étaient avant 1930 « pro-cycliques » (accentuation de la récession par une restriction budgétaire visant à maintenir les finances publiques à l’équilibre, durcissement monétaire pour défendre l’étalon or) ; elles deviennent ensuite « contra-cycliques » (politiques budgétaires keynésiennes, politique monétaire accommodante).

En effet, l’État peut, grâce à la dépense publique, atténuer les chocs économiques. Les plans de dépenses permettent de soutenir la demande intérieure (consommation et investissement). A l’inverse, élément que l’on oublie bien souvent, les excédents budgétaires sont souhaitables pour éviter une surchauffe de l’économie quand tout va bien.

Mais, plus que les plans de relance, c’est le profond changement de comportement des banques centrales qui est le plus important, à mon avis. Ces dernières sont devenues de véritables amortisseurs du cycle économique, bien plus réactives, efficaces et crédibles que les gouvernements. Les taux baissent (parfois agressivement comme actuellement) pour soutenir l’activité quand ça va mal ; inversement, ils montent pour éviter la surchauffe et l’inflation. De plus, on a compris qu’il ne fallait pas laisser les systèmes financiers s’effondrer. En effet, avant la crise de 29, les récessions s’accompagnaient fréquemment de paniques bancaires. Or, un effondrement financier aggrave la crise et la prolonge. C’est la raison pour laquelle on a tant fait pour éviter aux banques de se retrouver le bec dans l’eau. Après on peut discuter à l’infini de la nécessité de réguler, mais ce n’est pas le sujet ici.

Donc, le graphique montre bien la nécessité et l’efficacité de politiques contra-cycliques. Maintenant, pour la Corse que peut-on en retirer ?

Premièrement, la principale politique économique conduite depuis 2003, à savoir le PEI, et plus largement les investissements publics ont été très clairement pro-cycliques entre 2003 et 2007. Comme je le soulignais récemment, pour la seule CTC, les dépenses d’investissements ont représenté 200 M€ par an depuis 2003. L’impulsion budgétaire, mesurée par le déficit de la CTC, a été conséquente, avec 64 M€ par an en moyenne entre 2003 et 2008 (soit environ 1 % du PIB par an). Ceci alors que l’économie corse était portée par le dynamisme de l’immobilier et une période bonne sur le plan touristique. Mais, cette impulsion a parallèlement déséquilibrée les comptes de la CTC, entraînant un gonflement de la dette, qui passe de 25 M€ en 2003, à 302 en 2007 (de 1 % à 4,3 % du PIB). Ce n’est même pas de la mauvaise gestion, c’est l’application des engagements votés par l’Assemblée.

Tandis que l’activité économique va rentrer dans une phase de ralentissement, voire peut être de contraction, la CTC se trouve confrontée à la nécessité de revoir à la baisse ses interventions. En effet, bien que la dette soit finalement faible rapportée au PIB, elle l’est moins rapportée aux recettes de la CTC. Or, les banques vont être durablement frileuses. Si l’État n’a aucun problème pour se financer, ce n’est pas vrai des collectivités locales. De l’avis même des autorités compétentes, s’il l’on en croît les médias, il va falloir revoir les priorités budgétaires. Notamment, la programmation du PEI (315 M€ sur 2007-2013 à charge des collectivités locales corses, mais surtout de la CTC) n’est plus jugée soutenable pour les finances de la CTC. De plus, le PEI n’est pas seul, il faut lui rajouter les programmes européens et État-région (par exemple : 84 M€ pour la CTC sur 2007-2013 pour le FEDER).

Ainsi, alors qu’elle devrait mener une politique contra-cyclique, la CTC pourrait se voir obliger de couper dans les investissements. Au lieu d’amortir, la CTC accentuerait le cycle économique. Je ne suis pas un fervent partisan du PEI, qui à mon avis était une mauvaise réponse aux déséquilibres structurels de la Corse (exemple : un plan de financement de laboratoires de recherche aurait eu plus de sens). Mais, un plan d’investissement massif – autour de 150 M€ par an, soit 2 % du PIB – aurait du sens dans l’environnement actuel. Ca n’empêchera pas l’immobilier de souffrir, mais amortira un peu l’impact social (pas pour les promoteurs et les agents immobiliers, ni les artisans du bâtiment, mais pour les ouvriers).

Mais, à trop vouloir quand on peut, on se retrouve à ne plus pouvoir quand on doit…

La crise économique actuelle se caractérise au niveau mondial par une brutalité et une rapidité inédites depuis maintenant la seconde guerre mondiale. Dans ce contexte, on entend beaucoup parler de plans de relance et de politique monétaire accommodante (c’est-à-dire de baisse de taux ou d’injection de liquidité). Dans ce déluge de milliards d’euro, on peut quand même se demander si tout cela a bien un sens. Est-ce que c’est réellement utile ?

Le graphique ci-contre donne une illustration assez convaincante. En effet, il reprend sur une très longue période le taux de croissance annuelle aux Etats-Unis (enfin une approximation via l’évolution du PIB nominal déflaté des prix à la consommation) depuis 1870. La ligne est la croissance et les zones grisées représentent les périodes de récessions. Pour la petite histoire, les récessions économiques américaines sont datées par un bureau spécialement dédié (NBER) qui prend en compte plusieurs éléments (chômage, revenus des ménages PIB…) pour déterminer les périodes concernées.

On s’aperçoit de plusieurs choses :

- d’abord, les récessions ne sont finalement pas si inédites que ça, en tout cas au regard de l’histoire. Alors les grandes discussions sur la fin du capitalisme et sa nécessaire refondation…

- ensuite, la crise des années 1930 (Grande Dépression) a effacé de la mémoire celle des années 1870 (Grande Déflation) ;

- mais, premier point à retenir, avant les années 30, les variations de la croissance étaient bien plus extrêmes. Les récessions arrivaient tous les 3 ans en moyenne. Elles étaient profondes et plus longues (trois récessions de plus de 3 ½ ans) et enfin systématiquement liées à des déflations ;

- enfin, deuxième point à retenir, à partir de 1933, les variations macroéconomiques ont été « lissées ». Les récessions sont moins fréquentes (tous les 7 ans en moyenne), moins longues et moins douloureuses.

Ce lissage provient principalement de la prise de conscience de la part des pouvoirs publics de la nécessité de stabiliser l’économie. Les politiques monétaires et budgétaires étaient avant 1930 « pro-cycliques » (accentuation de la récession par une restriction budgétaire visant à maintenir les finances publiques à l’équilibre, durcissement monétaire pour défendre l’étalon or) ; elles deviennent ensuite « contra-cycliques » (politiques budgétaires keynésiennes, politique monétaire accommodante).

En effet, l’État peut, grâce à la dépense publique, atténuer les chocs économiques. Les plans de dépenses permettent de soutenir la demande intérieure (consommation et investissement). A l’inverse, élément que l’on oublie bien souvent, les excédents budgétaires sont souhaitables pour éviter une surchauffe de l’économie quand tout va bien.

Mais, plus que les plans de relance, c’est le profond changement de comportement des banques centrales qui est le plus important, à mon avis. Ces dernières sont devenues de véritables amortisseurs du cycle économique, bien plus réactives, efficaces et crédibles que les gouvernements. Les taux baissent (parfois agressivement comme actuellement) pour soutenir l’activité quand ça va mal ; inversement, ils montent pour éviter la surchauffe et l’inflation. De plus, on a compris qu’il ne fallait pas laisser les systèmes financiers s’effondrer. En effet, avant la crise de 29, les récessions s’accompagnaient fréquemment de paniques bancaires. Or, un effondrement financier aggrave la crise et la prolonge. C’est la raison pour laquelle on a tant fait pour éviter aux banques de se retrouver le bec dans l’eau. Après on peut discuter à l’infini de la nécessité de réguler, mais ce n’est pas le sujet ici.

Donc, le graphique montre bien la nécessité et l’efficacité de politiques contra-cycliques. Maintenant, pour la Corse que peut-on en retirer ?

Premièrement, la principale politique économique conduite depuis 2003, à savoir le PEI, et plus largement les investissements publics ont été très clairement pro-cycliques entre 2003 et 2007. Comme je le soulignais récemment, pour la seule CTC, les dépenses d’investissements ont représenté 200 M€ par an depuis 2003. L’impulsion budgétaire, mesurée par le déficit de la CTC, a été conséquente, avec 64 M€ par an en moyenne entre 2003 et 2008 (soit environ 1 % du PIB par an). Ceci alors que l’économie corse était portée par le dynamisme de l’immobilier et une période bonne sur le plan touristique. Mais, cette impulsion a parallèlement déséquilibrée les comptes de la CTC, entraînant un gonflement de la dette, qui passe de 25 M€ en 2003, à 302 en 2007 (de 1 % à 4,3 % du PIB). Ce n’est même pas de la mauvaise gestion, c’est l’application des engagements votés par l’Assemblée.

Tandis que l’activité économique va rentrer dans une phase de ralentissement, voire peut être de contraction, la CTC se trouve confrontée à la nécessité de revoir à la baisse ses interventions. En effet, bien que la dette soit finalement faible rapportée au PIB, elle l’est moins rapportée aux recettes de la CTC. Or, les banques vont être durablement frileuses. Si l’État n’a aucun problème pour se financer, ce n’est pas vrai des collectivités locales. De l’avis même des autorités compétentes, s’il l’on en croît les médias, il va falloir revoir les priorités budgétaires. Notamment, la programmation du PEI (315 M€ sur 2007-2013 à charge des collectivités locales corses, mais surtout de la CTC) n’est plus jugée soutenable pour les finances de la CTC. De plus, le PEI n’est pas seul, il faut lui rajouter les programmes européens et État-région (par exemple : 84 M€ pour la CTC sur 2007-2013 pour le FEDER).

Ainsi, alors qu’elle devrait mener une politique contra-cyclique, la CTC pourrait se voir obliger de couper dans les investissements. Au lieu d’amortir, la CTC accentuerait le cycle économique. Je ne suis pas un fervent partisan du PEI, qui à mon avis était une mauvaise réponse aux déséquilibres structurels de la Corse (exemple : un plan de financement de laboratoires de recherche aurait eu plus de sens). Mais, un plan d’investissement massif – autour de 150 M€ par an, soit 2 % du PIB – aurait du sens dans l’environnement actuel. Ca n’empêchera pas l’immobilier de souffrir, mais amortira un peu l’impact social (pas pour les promoteurs et les agents immobiliers, ni les artisans du bâtiment, mais pour les ouvriers).

Mais, à trop vouloir quand on peut, on se retrouve à ne plus pouvoir quand on doit…